尊龙凯时人生就是博大江东去浅论光伏企业的逆周期突围法则光伏行业是一个典型的周期性行业。周期性主要体现在上游原材料和下游产品价格两个维度价格的上下起伏。

据中国有色金属工业协会硅业分会发布的数据,今年以来上游硅料价格呈现出上半年一路向下(最高跌去60%),三季度有所回升(一度上涨超40%),但到了10-11月中旬再次巨幅下跌。

下游组件的走势也类似,最近的组件价格在1.1元/W附近盘旋,相对今年初已经跌去超过六成,而很多企业的生产成本都在1.1-1.2元/W左右。这就意味着行业中的所有企业都在面临亏本以及存货跌价损失的巨大风险。而对于一些中小型企业来说,由于订单单一性和现金储备不足,日子尤其不好过。

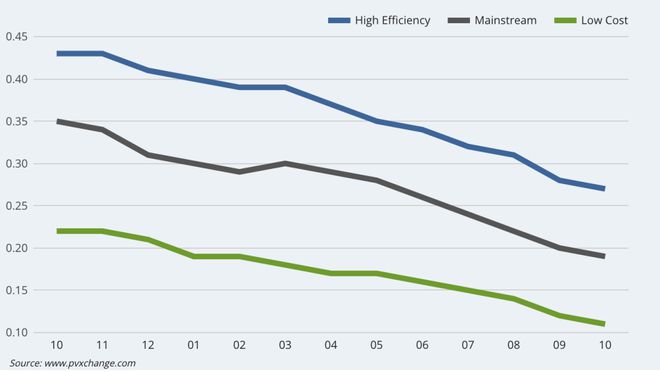

由上图可知,国际光伏组件价格从2022年10月开始一路下行尊龙凯时人生就是博,到今年10月已经同比下降近50%,可见这是全球性的行业逆风周期。

显然上下游价格双双下跌是存在“传染性”的 , 很多机构的研报都认为是上游硅料价格下跌,导致了下游组件价格大跌,存货减值损失大涨,从而引起了行业整体的盈利能力问题。然而,我们依然可以提出一个基本逻辑问题:虽然上游材料下跌势必会导致下游产品降价,但为何一定造成企业盈利能力大幅下降呢?

此外,下游组件价格的下降和市场需求回落其实也势必会让企业放缓采购上游硅料的步伐,优先消耗已经积压甚多的库存,反过来倒逼上游硅料价格的下降。这是一种典型的双螺旋下降,是上下游互相影响之下的行业整体下行。

然而,这里面其实也可能不是完全的上下游价格的因果关系那么简单,很多机构研报甚至头部企业高层的公开发言都能提示我们,造成今年光伏行业这个行情的底层逻辑或许更多是涉及企业产能战略布局的差异以及对市场需求整体判断的问题。

而很多人其实还忽略了另外一种隐藏较深的场景:如果一家企业能在下行周期时候展现出足够的魄力和韧性,反其道行之去扩大产能和调整价格,则有机会下一盘更大的棋局,从此占领“独大”的高地。

为了更好解释这个思路尊龙凯时人生就是博,让我们暂时将目光跳伏产业,看另一个典型的周期性行业存储芯片的发展脉络。

和光伏一样,芯片行业是公认的周期性行业,两者都有如下的特点:产品的标准化程度很高,已经非常成熟;行业头部企业聚集,小打小闹已经无法立足;在下游需求高企的时段,各家企业必须大力扩充产能才能占据足够市场份额,不然就会因为规模无法和竞争对手匹敌而被蚕食殆尽。

可见,在周期性行业中,头部企业不断扩充产能的目的往往不是刻意“进攻”,追求在价格高企时刻追求最大利益,因为企业也不傻,都知道等到潮落之后,那些盲目过大的产能将会成为极大的累赘,不断侵蚀现金流。而让企业坚持扩产的源动力其实是“自保”,因为一旦失去市场份额,那么生产的规模效应优势就没有了,则很可能面临生存危机。简单理解就是:管不了那么多了,先扩产才能活下去。

况且即便是那些精心刻苦,聘请顶尖精算人才进行产能规划的大企业也不一定能真正弄清楚行业的周期变化以及周期变化的烈度。因为经过计算的结论,往往只能是对趋势的假设性预测,有很多参数是靠主观假设出来的,正如很多光伏头部企业虽然预料到了今年市场价格可能会向下,但今年光伏组件的价格的实际下跌幅度远超它们在2022年报中的预期。

正如卡尔波普尔在《历史决定论的贫困》里指出,历史决定论者的谬误之一是把趋势当成规律。我们可以根据规律来作出科学预测,但是我们不能仅仅根据趋势的存在来作出科学预测。

回到三星的例子,作为后起之秀,其在1980年代的存储芯片市场中并不是一个绝对强者,众多日本企业才是掌握了最新技术和占据最大市场份额的头部玩家。但三星除了不断向日本企业购买设备和技术,不断挖人以外,还一个足以改变行业的优势——韩国当局和韩国财团的鼎力支持。

简而言之,从1980年始,国际储存芯片市场屡次发生价格崩盘,所有企业都感受到了行业周期性低谷的寒流,大量产品被积压在仓库,产业链上众多企业面临裁员和倒闭潮。此后的数十年中,存储芯片市场的相似情况又数次上演,随着芯片价格的过山车行情,众多企业几乎是刚过几年富贵闲王大把数钱的日子,没过多久马上就会债务压顶,几乎山穷水尽......

面对这种状态,在韩国当局和财团的支持下,三星却剑走偏锋,实施了逆周期咬牙扩大产能,而在顺周期利用极大的产能优势大打价格战的“豪赌”式策略,不断蚕食日本企业的“江山”,最终成为行业中的翘楚,至今都是全球最大的存储芯片制造商。

当然,这里面还有一个时间差的问题,光伏和芯片制造等行业的产能构建和新技术研发一般需要数年时间,所以当大量的钱在逆周期时间投进去后,那些没有能跟上扩建产能和新技术研发的企业在之后的数年里都无法及时补充产能和新产品,只能干瞪眼。

三星的例子可能对我国的光伏企业来说并不具备典型意义,因为里面还涉及各种错综复杂的国际利益关系,以及三星庞大而又成功的消费电子产业也成功消化了不少自产的芯片。此外,日本经济在1990年代的萎缩和停滞也给了像三星这样企业的重要战略窗口期。

但结果依然非常惊人,到了2010年左右,经过数轮惨烈价格战,世界头部的存储芯片厂商几乎已经看不到主流日本企业的名字,三星成为了绝对行业老大。

把视线拉回当前的光伏产业。供需关系倾倒向买方市场已经是不争的事实,硅片和组件价格的大幅下挫时刻提醒我们正处于一个产能过剩的周期里。

从今年三季度各光伏生产企业的财报中,我们也能体会到这个周期已经完全影响到了企业的业绩。据万得数据,今年前三季度,62家光伏上市企业合计营收9226.27亿元,同比增长21.41%,增幅比上年同期下降58.62个百分点;归母净利1011.89亿元,同比增长7.84%,增幅比上年同期下降121.50个百分点。

尤其在第三季度中,TCL中环、大全能源、隆基绿能等企业的单季营收和归母净利润都出现了大幅下降的情况。

按照前文的逻辑,如果光伏企业安于现状,在逆势周期中趋向于保守,那么可能当行业周期上扬时刻来临时,这部分企业就可能被彻底淘汰。

以行业头部企业隆基绿能为例,其2022年年报披露,公司在短短数年中,在陕西、宁夏、云南和马来西亚建立起大量的单晶硅棒/硅片的产能;在安徽、浙江、江苏、陕西等国内省份以及越南建立起了大量的组件产能。2022年年报中规划的2023年底产能看,隆基计划的单晶硅片年产能达到190GW,单晶电池年产能达到110GW,单晶组件年产能达到130GW。

在研发上,今年1-3季度,隆基绿能实现研发费用16.13亿元,同比增长107.27%。从2012年上市到2022年9月,公司累计研发投入超过人民币180亿元,为光伏行业中最高。今年第三季度,公司投入研发费用环比增加1.05亿元,继续在研发方面保持高投入。

十一月初,隆基绿能自主研发的晶硅-钙钛矿叠层电池效率达到33.9%,创造目前全球晶硅-钙钛矿叠层电池效率的最高成绩。

另一大光伏制造商天合光能的策略也有类似之处,其产能和出货量将在今年迎来新高,而其推出的创新性210R矩形硅片电池组件也能较有效突破组件效率。

这股蔓延全行业的价格螺旋下跌逆周期似乎还没有马上停止的迹象。然而,正如周期性行业历史所表现出的共性,有低迷时刻就一定有高光的到来。光伏企业如果在这个节骨眼上选择保守,那么最终的结果可能并不会那么稳健。当然,这也仅是隔壁老邢的一家之言,供各位参考尊龙凯时人生就是博。